Physical Address

304 North Cardinal St.

Dorchester Center, MA 02124

В современном мире, где конкуренция на рынке становится все более ожесточенной, открытие собственного бизнеса может быть сложной задачей. Однако, существуют различные финансовые возможности, которые могут помочь вам осуществить свою мечту о собственном предприятии.

Один из самых популярных способов получения финансирования для открытия бизнеса — это кредиты. Кредиты предоставляют возможность получить необходимую сумму денег для старта, а также позволяют распределить выплаты на более длительный период времени.

Однако, чтобы успешно получить кредит на открытие бизнеса, необходимо учесть несколько важных факторов. Во-первых, вам потребуется разработать подробный бизнес-план, который позволит банку или другому финансовому учреждению оценить потенциал вашего предприятия. Во-вторых, вам придется доказать свою финансовую надежность и способность вернуть кредитные средства в установленные сроки.

Содержание

Перед тем как принять решение о выборе кредитного продукта, необходимо провести тщательный анализ своих финансовых потребностей и возможностей. Важно учесть такие факторы, как сумма необходимого кредита, срок погашения, процентная ставка, условия предоставления и требования к заемщику.

Одним из вариантов кредитования является банковский кредит, который предоставляется коммерческими банками. Такой кредит может быть как краткосрочным, так и долгосрочным, в зависимости от потребностей заемщика. Банковский кредит обычно имеет фиксированную процентную ставку и требует предоставления обеспечения.

Еще одним вариантом кредитования является государственная поддержка, которая может быть предоставлена в виде субсидий, грантов или льготных кредитов. Такая поддержка может быть доступна для определенных категорий предпринимателей или для развития определенных отраслей экономики.

Также стоит учесть возможность получения кредита от частных инвесторов или инвестиционных фондов. Такой кредит может иметь более гибкие условия и требования, но может быть связан с дополнительными рисками.

Важно провести сравнительный анализ различных кредитных продуктов и выбрать наиболее подходящий вариант, учитывая свои финансовые возможности и цели бизнеса. Кроме того, рекомендуется обратиться к специалистам в области финансового консультирования, которые помогут принять взвешенное решение и оформить кредитный договор с наилучшими условиями.

В данном разделе мы рассмотрим разнообразные варианты финансовой поддержки, которые могут быть полезны при старте собственного дела. Мы изучим различные виды кредитов, которые предоставляются банками и другими финансовыми учреждениями, и рассмотрим их особенности и преимущества.

Одним из важных аспектов при выборе кредита является его цель. Некоторые кредиты предназначены для покрытия текущих операционных расходов, в то время как другие могут быть использованы для приобретения оборудования или недвижимости. Кроме того, существуют кредиты, которые предоставляются специально для развития малого бизнеса или для финансирования инновационных проектов.

Важно также учитывать условия и требования, предъявляемые кредиторами. Некоторые кредиты могут требовать залога или поручительства, в то время как другие могут быть доступны без таких дополнительных условий. Также стоит обратить внимание на процентные ставки и сроки погашения кредита, чтобы выбрать наиболее выгодные условия для своего бизнеса.

Кроме того, важно учитывать репутацию и надежность кредитора. При выборе кредита стоит обратить внимание на финансовую устойчивость и рейтинг банка или финансовой организации, чтобы быть уверенным в надежности и стабильности предоставляемых услуг.

Изучение различных видов кредитов поможет вам определиться с наиболее подходящим вариантом для вашего бизнеса. Необходимо внимательно анализировать свои потребности и возможности, чтобы выбрать кредит, который будет наиболее эффективным инструментом для успешного старта и развития вашего бизнеса.

При планировании открытия собственного бизнеса важно иметь ясное представление о своих финансовых потребностях. Это поможет определить необходимую сумму кредита и спланировать бюджет на успешный старт предприятия.

Первым шагом в оценке финансовых потребностей является анализ всех расходов, связанных с открытием и развитием бизнеса. Это включает в себя затраты на аренду помещения, закупку оборудования и инвентаря, оплату услуг и транспортных расходов, а также затраты на маркетинг и рекламу.

Важно также учесть операционные расходы, которые будут возникать после открытия бизнеса. Это могут быть затраты на аренду, коммунальные услуги, заработную плату сотрудникам, налоги и страхование. Анализ этих расходов поможет определить необходимую сумму для обеспечения стабильной работы предприятия.

Для более точной оценки финансовых потребностей рекомендуется составить бизнес-план, в котором будут учтены все расходы и доходы на протяжении определенного периода времени. Это позволит определить ожидаемую прибыль и оценить, насколько кредитная сумма покроет все необходимые затраты.

| Расходы | Сумма |

|---|---|

| Аренда помещения | XXXXX |

| Закупка оборудования и инвентаря | XXXXX |

| Маркетинг и реклама | XXXXX |

| Операционные расходы | XXXXX |

После оценки финансовых потребностей и определения необходимой суммы кредита, можно приступать к поиску финансовых возможностей для успешного старта бизнеса. Важно выбрать подходящий кредитный продукт с учетом своих потребностей и возможностей возврата кредита.

В данном разделе мы рассмотрим и сравним условия предоставления кредитов для открытия бизнеса от различных банков. Мы изучим разнообразные финансовые возможности, которые предлагают эти банки, чтобы помочь вам успешно начать свой бизнес.

Первым шагом в получении кредита является выбор банка, который предлагает наиболее выгодные условия для вас. Каждый банк имеет свои собственные требования и предлагает различные программы кредитования. Поэтому важно провести сравнительный анализ и выбрать наиболее подходящий вариант.

Один из ключевых факторов, на который следует обратить внимание при сравнении условий разных банков, — это процентная ставка. Процентная ставка определяет, сколько вы будете платить за использование кредитных средств. Некоторые банки предлагают фиксированную процентную ставку, которая остается неизменной на протяжении всего срока кредита, в то время как другие могут предлагать переменную ставку, которая может меняться в зависимости от рыночных условий.

Кроме процентной ставки, также важно обратить внимание на срок кредита и возможные комиссии. Срок кредита определяет, за какой период времени вы должны будете вернуть кредит. Некоторые банки предлагают более гибкие сроки, которые могут быть адаптированы под ваши потребности, в то время как другие могут иметь строгие ограничения.

Кроме того, необходимо изучить требования банка к заемщикам. Некоторые банки могут требовать наличие определенного уровня дохода или предоставления дополнительных документов, таких как бизнес-план или финансовые отчеты. Поэтому важно узнать, какие требования предъявляет каждый банк и готовы ли вы соответствовать им.

В итоге, сравнение условий разных банков позволит вам выбрать наиболее выгодный вариант кредитования для открытия вашего бизнеса. Помните, что правильный выбор банка может существенно повлиять на успех вашего старта и дальнейшее развитие бизнеса.

Перед тем, как обратиться за кредитом, важно убедиться в своей финансовой готовности. Оценка кредитоспособности позволит банку или кредитору определить вашу способность выплачивать кредитные обязательства в срок. Для этого необходимо провести анализ своих финансовых возможностей, включая доходы, расходы, имущество и обязательства.

Одним из ключевых документов, которые потребуются при подаче заявки на кредит, является бизнес-план. Бизнес-план представляет собой детальное описание вашего будущего предприятия, включая информацию о целях, стратегии, рынке, конкурентном преимуществе и финансовых показателях. Он поможет банку или кредитору оценить потенциал вашего бизнеса и рассмотреть возможность предоставления кредита.

Кроме бизнес-плана, вам также понадобятся документы, подтверждающие вашу личную и финансовую информацию. Это может включать паспорт, налоговые декларации, выписки из банковских счетов, справки о доходах и другие документы, которые подтверждают вашу платежеспособность и надежность как заемщика.

Не забывайте, что каждый банк или кредитор может иметь свои требования к документам и оценке кредитоспособности. Поэтому рекомендуется заранее ознакомиться с требованиями выбранного кредитора и подготовить все необходимые документы заранее.

Перед началом сбора документов, необходимо ознакомиться с требованиями банка или финансовой организации, в которой вы планируете подать заявку на кредит. Каждая организация может иметь свои специфические требования, поэтому важно быть внимательным и внимательно изучить список необходимых документов.

Основными документами, которые могут потребоваться при подаче заявки на кредит, являются:

| 1. | Паспорт гражданина Российской Федерации |

| 2. | Свидетельство о регистрации ИНН |

| 3. | Свидетельство о регистрации предпринимателя |

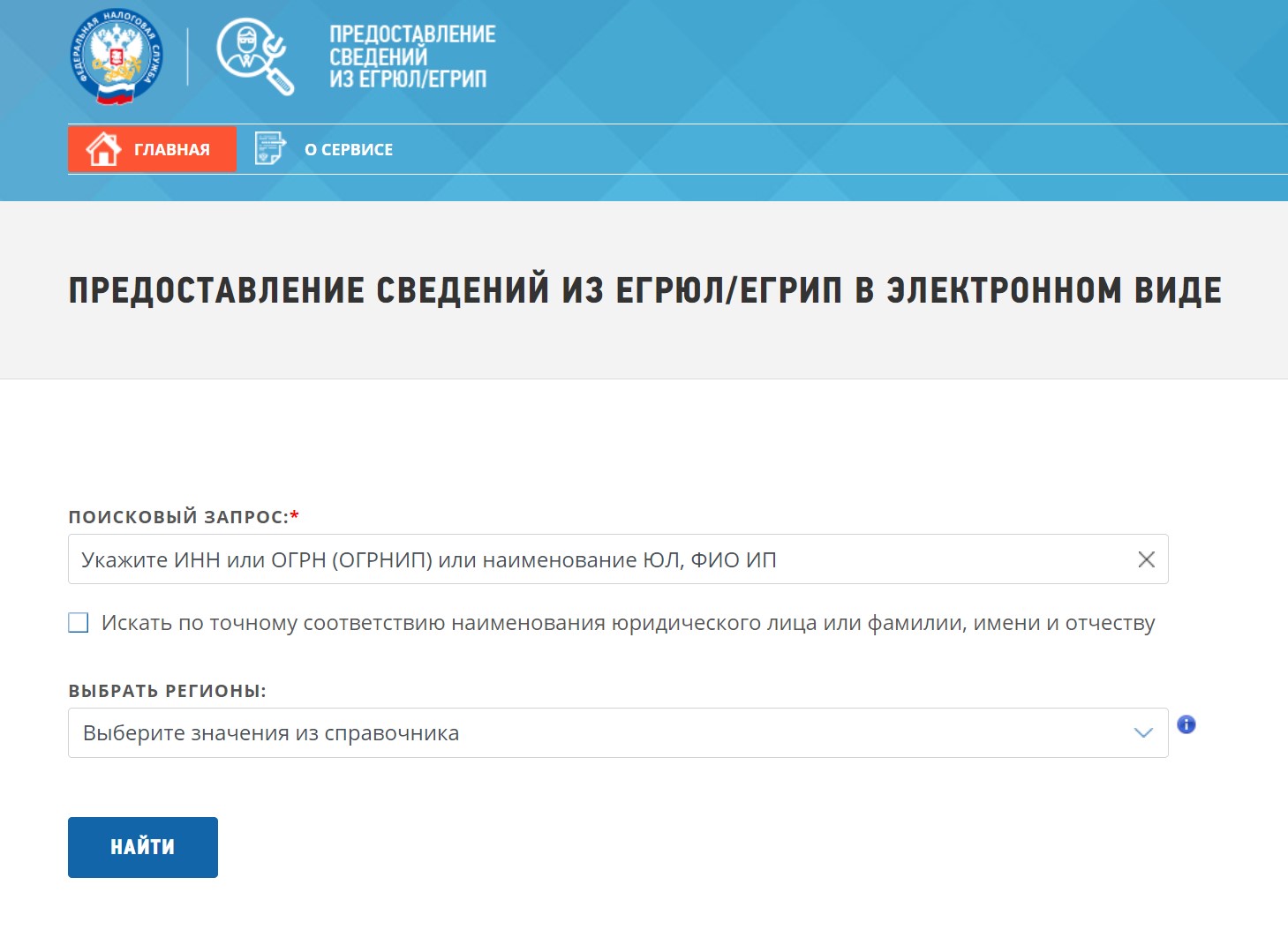

| 4. | Выписка из ЕГРЮЛ или ЕГРИП |

| 5. | Бухгалтерская отчетность за последний год |

| 6. | Бизнес-план |

Кроме указанных документов, возможно потребуется предоставить дополнительные справки, выписки или документы, связанные с вашим предпринимательским опытом, финансовым состоянием или конкретными требованиями банка.

Важно помнить, что правильное оформление и предоставление всех необходимых документов повышает ваши шансы на успешное получение кредита на открытие бизнеса. Поэтому рекомендуется обратиться за консультацией к специалистам или юристам, чтобы быть уверенным в правильности собранных документов и их соответствии требованиям банка.

Анализ кредитной истории позволяет оценить платежеспособность заемщика, его надежность и риски, связанные с предоставлением кредита. Важно понимать, что кредитная история включает в себя информацию о прошлых и текущих кредитах, задолженностях, просрочках, а также о своевременности и полноте погашения обязательств.

При анализе кредитной истории учитываются различные факторы, такие как длительность кредитной истории, количество кредитов, наличие просрочек, сумма задолженности и другие. Банки и финансовые учреждения обращают особое внимание на показатели, свидетельствующие о финансовой дисциплине и ответственности заемщика.

Для успешного старта бизнеса необходимо иметь хорошую кредитную историю. В случае наличия просрочек или задолженностей, банки могут отказать в предоставлении кредита или предложить менее выгодные условия. Поэтому перед подачей заявки на кредит рекомендуется провести анализ своей кредитной истории и принять меры по исправлению возможных негативных показателей.

Анализ кредитной истории является важным шагом при получении кредита на открытие бизнеса. Предварительная оценка и исправление возможных негативных показателей помогут повысить шансы на успешное получение кредита и обеспечат финансовую стабильность для вашего будущего предприятия.

Финансовая устойчивость бизнес-плана означает способность предприятия справляться с финансовыми обязательствами и обеспечивать своевременное погашение кредитов и займов. Она зависит от ряда факторов, таких как доходность проекта, стабильность денежных потоков, эффективное использование ресурсов и управление рисками.

Оценка финансовой устойчивости бизнес-плана включает в себя анализ финансовых показателей, таких как рентабельность, ликвидность, платежеспособность и финансовая устойчивость. Эти показатели позволяют оценить финансовое положение предприятия и его способность выполнять финансовые обязательства.

Важно также учесть факторы, которые могут повлиять на финансовую устойчивость бизнес-плана, такие как конкурентная среда, изменения в экономической ситуации, изменение спроса на товары или услуги. Анализ этих факторов поможет прогнозировать возможные риски и принимать соответствующие меры для обеспечения финансовой стабильности.

В данном разделе мы рассмотрим процесс подачи заявки на финансирование и получение необходимых средств для успешного старта вашего предприятия. Мы расскажем о том, каким образом можно оформить заявку на получение финансовой поддержки и какие шаги следует предпринять для успешного получения кредита.

Первым шагом в процессе получения финансирования является подача заявки. Вам необходимо составить подробный бизнес-план, в котором вы опишете свою идею, цели и стратегию развития бизнеса. Важно предоставить полную информацию о своем предприятии, включая финансовые показатели, прогнозы доходов и расходов, а также информацию о конкурентной среде и потенциальных рисках.

После составления бизнес-плана вы можете обратиться в банк или другую финансовую организацию, предлагающую услуги по предоставлению кредитов для открытия бизнеса. Вам потребуется заполнить специальную анкету, в которой указать все необходимые данные о себе и своем предприятии. Важно быть честным и предоставить достоверную информацию, так как банк проведет проверку вашей кредитной истории и финансового состояния.

После подачи заявки банк проведет анализ вашей заявки и примет решение о предоставлении финансирования. В случае положительного решения, вы получите кредитные средства, которые можно будет использовать для открытия и развития вашего бизнеса. Важно помнить, что условия кредита могут различаться в зависимости от банка и вашей кредитной истории.

Какие финансовые возможности существуют для получения кредита на открытие бизнеса?

Существует несколько финансовых возможностей для получения кредита на открытие бизнеса. Одна из них — обращение в банк и оформление предпринимательского кредита. Также можно обратиться к государственным программам поддержки предпринимательства или привлечь инвесторов.

Какие требования обычно предъявляются к заемщикам при получении кредита на открытие бизнеса?

При получении кредита на открытие бизнеса заемщику обычно требуется предоставить бизнес-план, подтверждающий финансовую устойчивость и перспективность проекта. Также могут быть требования по кредитной истории, наличию обеспечения или поручителей.

Какие факторы могут повлиять на решение банка о выдаче кредита на открытие бизнеса?

Решение банка о выдаче кредита на открытие бизнеса может зависеть от нескольких факторов. Важными являются финансовая устойчивость заемщика, перспективность и рентабельность бизнес-проекта, кредитная история, наличие обеспечения или поручителей, а также общая экономическая ситуация в стране.

Какие государственные программы поддержки предпринимательства существуют для получения кредита на открытие бизнеса?

Существует несколько государственных программ поддержки предпринимательства, которые предоставляют финансовую помощь для открытия бизнеса. Например, это может быть программа гарантирования кредитов, субсидирование процентных ставок или предоставление грантов для молодых предпринимателей.

Какие альтернативные источники финансирования можно использовать для открытия бизнеса, помимо кредита?

Помимо кредита, для открытия бизнеса можно использовать альтернативные источники финансирования. Например, это может быть привлечение инвесторов, поиск партнеров для совместного ведения бизнеса, использование собственных средств или привлечение средств через краудфандинговые платформы.

Какие финансовые возможности существуют для получения кредита на открытие бизнеса?

Существует несколько финансовых возможностей для получения кредита на открытие бизнеса. Одна из них — обращение в банк и оформление предпринимательского кредита. Также можно обратиться в микрофинансовую организацию или воспользоваться государственными программами поддержки предпринимательства.

Какие требования обычно предъявляются к заемщикам при получении кредита на открытие бизнеса?

Требования к заемщикам при получении кредита на открытие бизнеса могут различаться в зависимости от банка или организации, предоставляющей кредит. Однако обычно требуется наличие бизнес-плана, хорошая кредитная история, стабильный доход и наличие обеспечения.

Какие документы нужно предоставить при оформлении кредита на открытие бизнеса?

При оформлении кредита на открытие бизнеса обычно требуется предоставить следующие документы: паспорт, свидетельство о регистрации ИП или организации, выписку из ЕГРЮЛ или ЕГРИП, бизнес-план, справку о доходах, выписку из банка и другие документы, которые могут потребоваться в конкретном случае.

Каковы основные преимущества получения кредита на открытие бизнеса в банке?

Основные преимущества получения кредита на открытие бизнеса в банке включают более низкие процентные ставки по сравнению с другими финансовыми организациями, возможность получить большую сумму кредита, профессиональную консультацию и поддержку со стороны банковских специалистов.

Какие государственные программы поддержки предпринимательства существуют для получения кредита на открытие бизнеса?

Существует несколько государственных программ поддержки предпринимательства, которые предоставляют возможность получить кредит на открытие бизнеса. Например, это может быть программа Молодежное предпринимательство, Малое и среднее предпринимательство, Развитие сельского хозяйства и другие. Каждая программа имеет свои условия и требования, которые необходимо учитывать при подаче заявки.