Physical Address

304 North Cardinal St.

Dorchester Center, MA 02124

В современном мире, где конкуренция на рынке бизнеса становится все более ожесточенной, многие компании ищут способы получить финансовую поддержку для своего развития. Одним из наиболее эффективных способов является получение кредита для вашего общества с ограниченной ответственностью (ООО). Однако, чтобы успешно пройти через процесс получения кредита, необходимо иметь глубокое понимание требований и процедур, связанных с этим процессом.

В данном руководстве мы предлагаем вам полное исследование того, как получить финансовую поддержку для вашего ООО. Мы рассмотрим различные аспекты, начиная от подготовки документов и выбора подходящего кредитора, до оценки рисков и разработки эффективного плана возврата кредита. Мы также предоставим вам советы и рекомендации от опытных предпринимателей, которые уже успешно получили кредиты для своих ООО.

Важно отметить, что каждое ООО имеет свои уникальные особенности и требования, поэтому не существует универсального решения для всех. Однако, наше руководство поможет вам разобраться в основных принципах и шагах, которые необходимо предпринять для получения кредита. Мы также рассмотрим возможные препятствия и способы их преодоления, чтобы вы могли максимально увеличить свои шансы на успех.

Содержание

В данном разделе мы рассмотрим основные шаги и рекомендации по получению финансирования для юридического лица. Мы поделимся полезными советами и стратегиями, которые помогут вашей компании успешно оформить кредитное предложение.

Следуя этим рекомендациям, вы повысите свои шансы на успешное получение кредита для вашего юридического лица. Помните, что каждая компания уникальна, поэтому адаптируйте стратегии и советы под свои конкретные потребности и условия.

Для начала, необходимо составить полный список документов, которые потребуются банку. Этот список может включать в себя такие документы, как учредительные документы ООО, устав, выписку из ЕГРЮЛ, бухгалтерскую отчетность за последние периоды, налоговые декларации и другие документы, подтверждающие финансовое состояние и деятельность компании.

После составления списка необходимо проверить актуальность и достоверность предоставляемых документов. Важно убедиться, что все документы находятся в актуальном состоянии, не просрочены и соответствуют требованиям банка. При необходимости, следует обновить или восстановить недостающие документы.

Далее, следует ознакомиться с требованиями банка к предоставляемым документам. Каждый банк может иметь свои особенности и требования, поэтому важно внимательно изучить информацию на официальном сайте банка или обратиться к представителям банка для получения подробной информации.

После того, как все необходимые документы подготовлены и проверены, следует составить пакет документов для предоставления в банк. Рекомендуется составить четкий список документов и упорядочить их в соответствии с требованиями банка. Это поможет избежать ошибок и ускорит процесс рассмотрения заявки.

Важно помнить, что подготовка документов — это ответственный и важный этап процесса получения кредита. Тщательная подготовка и предоставление полного и достоверного пакета документов повышает шансы на успешное получение кредита для вашего ООО.

| Примерный список документов: | Учредительные документы ООО |

| Устав | |

| Выписка из ЕГРЮЛ | |

| Бухгалтерская отчетность | |

| Налоговые декларации | |

| Другие документы, подтверждающие финансовое состояние и деятельность компании |

Перед тем, как приступить к сбору документов, рекомендуется обратиться к банку или кредитному учреждению, чтобы уточнить конкретные требования и условия для вашего бизнеса. Это поможет избежать лишних затрат времени и ресурсов на подготовку ненужных документов.

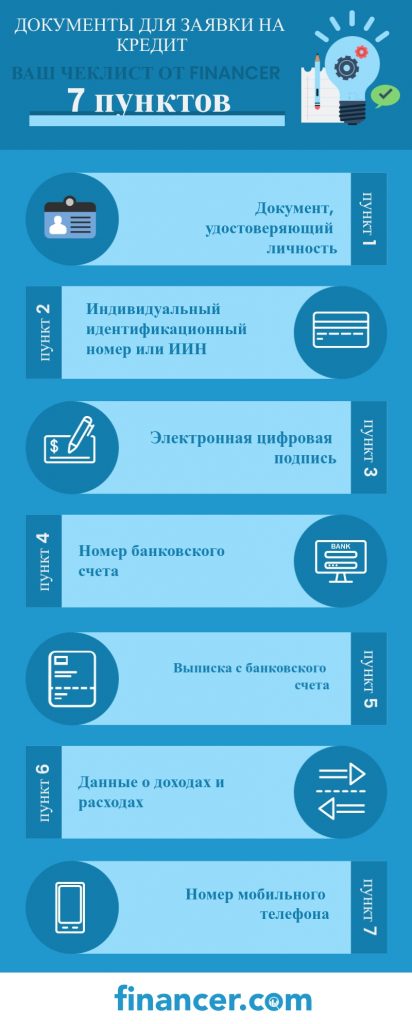

В общем случае, список необходимых документов может включать:

Необходимо учесть, что каждый банк или кредитное учреждение может иметь свои собственные требования и дополнительные документы, которые необходимо предоставить. Поэтому рекомендуется внимательно изучить требования каждого конкретного кредитора и подготовить все необходимые документы заранее.

Перед тем, как приступить к оформлению документов, необходимо тщательно изучить требования и условия банка, с которым вы планируете сотрудничать. Каждый банк может иметь свои особенности и требования к документам, поэтому важно быть внимательным и следовать указаниям банка.

Одним из первых шагов в оформлении документов является подготовка учредительных документов вашего ООО. Это включает в себя устав, протокол о создании ООО, решение о назначении руководителя и другие необходимые документы. Учредительные документы должны быть оформлены в соответствии с требованиями законодательства и содержать все необходимые сведения о вашей компании.

Далее, вам потребуется подготовить финансовую отчетность вашего ООО. Это включает в себя бухгалтерский баланс, отчет о прибылях и убытках, отчет о движении денежных средств и другие финансовые документы. Финансовая отчетность должна быть составлена профессиональным бухгалтером и отражать финансовое состояние вашей компании.

Кроме того, вам может потребоваться предоставить документы, подтверждающие вашу кредитоспособность. Это могут быть налоговые декларации, выписки из банковских счетов, договоры с поставщиками и клиентами, а также другие документы, подтверждающие стабильность и надежность вашего бизнеса.

Важно помнить, что оформление документов должно быть произведено в соответствии с требованиями законодательства и банка. Неправильное оформление документов может привести к отказу в получении кредита или создать проблемы в будущем. Поэтому рекомендуется обратиться за помощью к специалистам, которые имеют опыт в оформлении документов для получения кредита для ООО.

В данном разделе мы рассмотрим важный этап процесса получения кредита для вашего ООО. На этом шаге вы будете выбирать банк, с которым вы планируете сотрудничать, а также определите наиболее подходящую кредитную программу для вашего бизнеса.

Выбор банка является ключевым моментом, который может существенно повлиять на условия предоставления кредита. Вам необходимо провести тщательный анализ рынка и оценить репутацию и надежность различных банковских учреждений. Учтите, что каждый банк имеет свои особенности и требования к заемщикам, поэтому важно выбрать тот, который наилучшим образом соответствует вашим потребностям и возможностям.

После выбора банка вы переходите к определению наиболее подходящей кредитной программы. Каждый банк предлагает различные условия и варианты кредитования, поэтому важно изучить все доступные варианты и выбрать тот, который наиболее выгоден для вашего ООО. Учтите также, что кредитные программы могут различаться по срокам, процентным ставкам, требованиям к залогу и другим параметрам, поэтому важно внимательно изучить все детали и сравнить различные предложения.

Важно помнить, что выбор банка и кредитной программы должен быть основан на анализе ваших финансовых возможностей, целей и потребностей вашего бизнеса. Не спешите с принятием решения, проведите все необходимые исследования и консультируйтесь с профессионалами, чтобы сделать правильный выбор.

В данном разделе мы рассмотрим важные аспекты выбора банка для получения кредита ООО. Мы представим вам ряд полезных советов и рекомендаций, которые помогут вам принять осознанное решение и выбрать наиболее подходящий банк для вашего бизнеса.

Перед тем как приступить к выбору банка, необходимо определить свои потребности и цели. Учтите, что каждый банк имеет свои особенности и условия предоставления кредитов, поэтому важно понять, какие требования и условия наиболее важны для вашего ООО.

Одним из ключевых факторов при выборе банка является его репутация и надежность. Исследуйте и анализируйте информацию о банках, оценивайте их финансовое положение, стабильность и историю работы. Это поможет вам избежать непредвиденных ситуаций и рисков в будущем.

Также обратите внимание на условия предоставления кредитов. Изучите процентные ставки, сроки кредитования, возможные комиссии и требования к залогу. Сравните предложения разных банков и выберите тот, который наиболее выгоден для вашего бизнеса.

Не забывайте о качестве обслуживания. Обратите внимание на доступность и удобство банковских услуг, наличие онлайн-банкинга и мобильных приложений. Важно, чтобы банк предоставлял удобные инструменты для управления финансами вашего ООО.

И последнее, но не менее важное — обратите внимание на отзывы и рекомендации других предпринимателей. Узнайте о их опыте работы с разными банками и учтите их мнение при выборе подходящего банка для вашего ООО.

В данном разделе мы рассмотрим важные аспекты выбора наиболее выгодной кредитной программы для вашего ООО. Мы представим вам полезные советы и рекомендации, которые помогут вам принять осознанное решение и получить наилучшие условия кредитования.

Анализ финансовых потребностей

Перед тем как приступить к выбору кредитной программы, необходимо провести анализ финансовых потребностей вашего ООО. Определите, для каких целей вам требуется кредит, какую сумму вы планируете занять и на какой срок. Также учтите свою платежеспособность и возможность возврата кредита в установленные сроки.

Исследование рынка

Для выбора наиболее выгодной кредитной программы необходимо провести исследование рынка. Изучите предложения различных банков и финансовых учреждений, сравните условия кредитования, процентные ставки, сроки и требования к заемщикам. Обратите внимание на репутацию и надежность кредиторов, а также на отзывы и рекомендации других предпринимателей.

Оценка условий кредитования

При выборе кредитной программы необходимо внимательно оценить условия кредитования. Обратите внимание на процентные ставки, комиссии, сроки погашения и возможность досрочного погашения кредита без штрафных санкций. Также учтите дополнительные условия, такие как необходимость предоставления залога или поручительства.

Консультация с финансовыми экспертами

Если вам сложно самостоятельно определить наиболее выгодную кредитную программу, рекомендуется обратиться за консультацией к финансовым экспертам. Они помогут вам проанализировать ваши финансовые потребности, оценить предложения различных кредиторов и выбрать наиболее подходящую программу.

Следуя этим рекомендациям, вы сможете определить наиболее выгодную кредитную программу для вашего ООО, которая поможет вам реализовать ваши бизнес-планы и достичь финансового успеха.

В данном разделе мы рассмотрим процесс подачи заявки на кредит для вашего ООО и последующий процесс рассмотрения этой заявки. Мы расскажем о необходимых документах, которые вам потребуются, а также о том, какие этапы пройдет ваша заявка на кредит.

Подача заявки

Перед тем, как подать заявку на кредит, вам необходимо подготовить все необходимые документы, подтверждающие финансовую состоятельность вашего ООО. Это могут быть отчеты о доходах и расходах, бухгалтерская отчетность, налоговые декларации и другие документы, которые могут подтвердить вашу платежеспособность.

Рассмотрение заявки

После подачи заявки на кредит, ваша заявка будет рассмотрена банком. В этом процессе банк проведет анализ вашей кредитной истории, оценит финансовое состояние вашего ООО, а также учтет другие факторы, которые могут повлиять на принятие решения о выдаче кредита.

Важно отметить, что процесс рассмотрения заявки может занять некоторое время, так как банк должен провести все необходимые проверки и анализы. Поэтому будьте готовы к тому, что решение о выдаче кредита может быть принято не сразу.

Результат рассмотрения

По окончании процесса рассмотрения заявки, банк примет решение о выдаче кредита вашему ООО или об отказе. В случае положительного решения, вам будут предложены условия кредита, такие как процентная ставка, сроки погашения и другие условия.

Если же ваша заявка будет отклонена, банк обязательно предоставит вам объяснение причин отказа. В этом случае вам стоит обратиться к специалистам или рассмотреть другие варианты получения финансирования для вашего ООО.

Теперь, когда вы знакомы с процессом подачи заявки и рассмотрения, вы можете приступить к следующему шагу в получении кредита для вашего ООО.

В данном разделе мы рассмотрим важные аспекты заполнения заявки на получение финансовых средств для вашего предприятия. Мы поделимся с вами полезными советами и рекомендациями, которые помогут вам максимально эффективно представить свою компанию и увеличить шансы на успешное получение кредита.

1. Определите цель и сумму кредита.

Перед заполнением заявки необходимо четко определить, для чего вам требуются дополнительные финансовые средства и какую сумму вы планируете запросить. Будьте конкретны и обосновывайте необходимость получения кредита.

2. Подготовьте необходимые документы.

Перед заполнением заявки убедитесь, что у вас есть все необходимые документы, которые потребуются для подтверждения информации о вашей компании и ее финансовом состоянии. Это могут быть бухгалтерские отчеты, налоговые декларации, выписки из банковских счетов и другие документы.

3. Внимательно заполняйте каждое поле заявки.

При заполнении заявки на кредит важно быть внимательным и аккуратным. Убедитесь, что вы правильно указываете все необходимые данные, такие как название компании, адрес, контактные данные и другую информацию. Ошибки или неполные данные могут привести к задержке рассмотрения вашей заявки.

4. Предоставьте подробную информацию о вашей компании.

В заявке необходимо предоставить подробную информацию о вашей компании, ее деятельности, рыночной позиции и конкурентных преимуществах. Опишите свою бизнес-модель, цели и стратегии развития. Это поможет банку лучше понять вашу компанию и принять решение о выдаче кредита.

5. Подготовьте аргументы и прогнозы.

Чтобы увеличить шансы на получение кредита, подготовьте аргументы и прогнозы, которые подтвердят финансовую устойчивость вашей компании и ее способность вернуть кредитные средства. Предоставьте информацию о текущих и будущих проектах, планах по увеличению прибыли и снижению рисков.

Следуя этим рекомендациям, вы сможете правильно заполнить заявку на получение кредита для вашего предприятия и повысить вероятность успешного получения финансовых средств.

Какие документы нужны для получения кредита для ООО?

Для получения кредита для ООО вам понадобятся следующие документы: учредительные документы ООО, выписка из ЕГРЮЛ, бухгалтерская отчетность за последние периоды, паспорта учредителей и директора ООО, выписка из банка о наличии счета ООО, а также другие документы, которые могут потребоваться в зависимости от требований банка.

Какие условия обычно предлагают банки при выдаче кредита для ООО?

Условия кредитования для ООО могут различаться в зависимости от банка, но обычно банки предлагают процентную ставку, срок кредита, сумму кредита и требования к залогу. Процентная ставка может быть фиксированной или переменной, срок кредита может варьироваться от нескольких месяцев до нескольких лет, сумма кредита зависит от финансового положения ООО, а требования к залогу могут включать недвижимость, автотранспорт и другие активы.

Каковы основные преимущества получения кредита для ООО?

Получение кредита для ООО имеет несколько преимуществ. Во-первых, это позволяет расширить бизнес и реализовать новые проекты. Во-вторых, кредит может быть использован для пополнения оборотных средств и решения финансовых проблем. Кроме того, кредит для ООО может помочь улучшить кредитную историю компании, что в дальнейшем может облегчить получение кредитов и других финансовых услуг.

Каковы основные требования банков при выдаче кредита для ООО?

Банки обычно устанавливают определенные требования при выдаче кредита для ООО. Основные требования включают наличие устойчивого финансового положения ООО, положительной кредитной истории, наличие залога или поручителей, а также соответствие учредительным документам и законодательству. Кроме того, банки могут проводить анализ бизнес-плана и финансовых показателей ООО.

Какие документы нужны для получения кредита для ООО?

Для получения кредита для ООО вам понадобятся следующие документы: учредительные документы ООО, устав ООО, выписка из ЕГРЮЛ, бухгалтерская отчетность за последние периоды, паспорта учредителей и директора ООО, выписка из банка о наличии счета ООО, а также другие документы, которые могут потребоваться в зависимости от требований банка.

Какие условия обычно предлагают банки при выдаче кредита для ООО?

Условия кредитования для ООО могут различаться в зависимости от банка, но обычно банки предлагают процентную ставку, срок кредита, размер кредитной линии и требования к залогу. Процентная ставка может быть фиксированной или переменной, срок кредита может варьироваться от нескольких месяцев до нескольких лет, размер кредитной линии зависит от финансового состояния ООО, а требования к залогу могут включать недвижимость, автотранспорт и другие активы.

Какие факторы влияют на решение банка о выдаче кредита для ООО?

Банк принимает во внимание несколько факторов при принятии решения о выдаче кредита для ООО. Основные факторы включают финансовое состояние ООО, его кредитную историю, наличие залога, платежеспособность и кредитоспособность учредителей и директора ООО, а также общую экономическую ситуацию в стране и отрасли, в которой работает ООО.

Какие типы кредитования доступны для ООО?

Для ООО доступны различные типы кредитования. Это может быть кредит на развитие бизнеса, кредит на пополнение оборотных средств, кредит на приобретение оборудования или недвижимости, кредит на погашение долгов и другие. Выбор типа кредита зависит от потребностей и целей ООО, а также от требований банка.

Какие документы нужны для получения кредита для ООО?

Для получения кредита для ООО вам понадобятся следующие документы: учредительные документы ООО, устав ООО, выписка из ЕГРЮЛ, бухгалтерская отчетность за последние периоды, паспорта учредителей и директора ООО, выписка из реестра налогоплательщиков, договоры с контрагентами, а также другие документы, которые могут потребоваться в зависимости от требований банка.

Каковы основные требования банков для предоставления кредита ООО?

Основные требования банков для предоставления кредита ООО могут включать следующие условия: наличие устойчивой финансовой и деловой репутации ООО, наличие положительной кредитной истории, достаточный уровень доходов и прибыли ООО, наличие залога или поручительства, соответствие учредительным документам и уставу ООО, а также другие требования, которые могут быть установлены конкретным банком.