Physical Address

304 North Cardinal St.

Dorchester Center, MA 02124

В современном бизнесе, особенно для индивидуальных предпринимателей, возможность получить дополнительное финансирование является неотъемлемой частью успешного развития. Однако, многие ИП сталкиваются с трудностями при поиске и получении кредита, который поможет им увеличить свои возможности и расширить бизнес.

В данной статье мы рассмотрим несколько ценных советов и полезных рекомендаций, которые помогут ИП взять кредит и использовать его для развития своего предприятия. Мы рассмотрим различные аспекты, связанные с финансированием, и поделимся проверенными стратегиями, которые помогут вам достичь успеха.

Первым шагом к успешному получению кредита для ИП является подготовка. Важно иметь четкое представление о своих финансовых потребностях и целях, а также о том, какие ресурсы вам понадобятся для достижения этих целей. Это поможет вам определить необходимую сумму кредита и выбрать наиболее подходящий для вас финансовый инструмент.

Кроме того, необходимо провести анализ своей кредитной истории и убедиться, что она безупречна. Банки и другие финансовые учреждения будут оценивать вашу платежеспособность и надежность как заемщика, поэтому важно иметь хорошую кредитную историю. Если у вас есть задолженности или просрочки по платежам, рекомендуется решить эти проблемы до подачи заявки на кредит.

Содержание

В данном разделе мы рассмотрим ключевые факторы и перспективы, связанные с получением кредита для индивидуального предпринимателя (ИП).

1. Финансовая поддержка: ИП имеют возможность получить кредиты, которые помогут им расширить свой бизнес и реализовать новые проекты. Это может быть полезным для развития и укрепления позиций ИП на рынке.

2. Разнообразные варианты: существует множество кредитных программ, предлагаемых банками, специально разработанных для ИП. Они могут варьироваться по сумме, срокам, процентным ставкам и требованиям к заемщику.

3. Гибкие условия: многие банки предлагают гибкие условия для ИП, учитывая их специфические потребности и особенности. Это может включать отсрочку платежей, возможность досрочного погашения кредита или пересмотр условий в случае изменения финансовой ситуации ИП.

4. Низкие процентные ставки: некоторые банки предлагают ИП специальные программы с низкими процентными ставками, что может существенно снизить затраты на кредит и повысить его доступность.

5. Улучшение кредитной истории: своевременное погашение кредита поможет ИП улучшить свою кредитную историю, что в дальнейшем может открыть двери к более выгодным кредитным условиям и возможностям для развития бизнеса.

6. Повышение конкурентоспособности: получение кредита для ИП может помочь им улучшить свою конкурентоспособность на рынке, расширить ассортимент товаров или услуг, улучшить качество предоставляемых услуг или увеличить производственные мощности.

7. Партнерство с банками: сотрудничество с банками при получении кредита может помочь ИП установить долгосрочные партнерские отношения, что в будущем может принести дополнительные преимущества и возможности для развития бизнеса.

Важно помнить, что получение кредита для ИП требует ответственного подхода и тщательного анализа финансовых возможностей. Рекомендуется обратиться к специалистам или консультантам, чтобы выбрать наиболее подходящую кредитную программу и оценить риски.

1. Анализ финансового состояния

Перед подачей заявки на кредит необходимо провести детальный анализ финансового состояния своего предприятия. Это позволит оценить текущую прибыльность бизнеса, его финансовую устойчивость и платежеспособность. Важно учесть все доходы и расходы, а также возможные риски и прогнозируемые изменения в ближайшем будущем.

2. Подготовка бизнес-плана

Банки требуют предоставления бизнес-плана при рассмотрении заявки на кредит. Бизнес-план должен содержать информацию о целях и стратегии развития бизнеса, ожидаемых доходах и расходах, а также о планах по использованию кредитных средств. Важно составить бизнес-план грамотно и убедительно, чтобы продемонстрировать банку потенциал и перспективы своего предприятия.

3. Подготовка необходимых документов

Для получения кредита необходимо предоставить банку определенный пакет документов. К ним могут относиться учредительные документы, бухгалтерская отчетность, налоговые декларации, выписки из реестра счетов и другие документы, подтверждающие финансовую деятельность и стабильность бизнеса. Важно подготовить все необходимые документы заранее и убедиться в их полноте и достоверности.

4. Установление хороших деловых отношений

Для успешного получения кредита полезно иметь хорошие деловые отношения с банком. Это может включать регулярное общение с представителями банка, своевременное погашение ранее полученных кредитов, поддержание положительной кредитной истории и т.д. Установление доверительных отношений с банком может повысить шансы на получение кредита и улучшить его условия.

Подготовка к получению кредита – важный этап, который требует внимания и тщательного анализа. Следуя указанным рекомендациям, вы сможете повысить свои шансы на успешное получение кредитных средств и увеличить свой бизнес.

Оценка финансового состояния бизнеса включает в себя анализ доходов и расходов, оценку финансовых показателей, а также оценку финансовых рисков. Для начала необходимо провести детальный анализ доходов, включая все источники прибыли, такие как продажи товаров или услуг, инвестиции и прочие поступления. Важно также учесть сезонные колебания и прогнозировать возможные изменения в будущем.

После анализа доходов следует провести анализ расходов. Важно учесть все затраты, связанные с производством или предоставлением услуг, а также операционные расходы, такие как аренда помещений, зарплата сотрудников, коммунальные платежи и прочие текущие расходы. Анализ расходов поможет определить эффективность использования ресурсов и выявить возможности для оптимизации затрат.

После анализа доходов и расходов необходимо оценить финансовые показатели, такие как рентабельность, ликвидность, платежеспособность и финансовую устойчивость. Рентабельность позволяет оценить эффективность использования активов и определить прибыльность бизнеса. Ликвидность показывает, насколько быстро бизнес может превратить активы в деньги. Платежеспособность определяет способность бизнеса выполнять свои финансовые обязательства. Финансовая устойчивость позволяет оценить степень защищенности бизнеса от финансовых рисков.

Наконец, необходимо провести оценку финансовых рисков. Это включает в себя анализ возможных угроз и рисков, связанных с финансовой деятельностью бизнеса. Например, риск неуплаты долгов, риск изменения рыночных условий или риск непредвиденных затрат. Оценка финансовых рисков поможет разработать стратегии для их минимизации и защиты бизнеса.

В итоге, оценка финансового состояния бизнеса является важным инструментом для принятия обоснованных решений и планирования дальнейшего развития. Проведение анализа доходов и расходов, оценка финансовых показателей и оценка финансовых рисков помогут определить сильные и слабые стороны бизнеса, а также выявить возможности для улучшения и роста.

Разработка бизнес-плана представляет собой систематический подход к анализу и планированию деятельности ИП. В ходе этого процесса определяются цели и стратегии развития бизнеса, а также прогнозируются финансовые показатели. Бизнес-план является основой для привлечения финансирования, в том числе кредитов, и позволяет ИП убедить потенциальных инвесторов или кредиторов в перспективности своего проекта.

Прогнозирование доходов – это процесс определения ожидаемых финансовых результатов деятельности ИП в будущем. Оно основывается на анализе текущих данных, рыночных тенденций и прогнозах развития отрасли. Прогнозирование доходов позволяет ИП оценить свои возможности для роста и развития, а также спланировать финансовые ресурсы, необходимые для достижения поставленных целей.

Разработка бизнес-плана и прогнозирование доходов являются неотъемлемой частью стратегического управления ИП. Эти процессы помогают предпринимателю принимать обоснованные решения, оптимизировать использование ресурсов и достичь поставленных целей. Кроме того, бизнес-план и прогнозирование доходов являются важными инструментами для привлечения финансирования и увеличения бизнеса ИП.

При выборе кредитного продукта необходимо учитывать основные потребности и цели бизнеса. Важно определить, на какие цели будет использоваться кредит, будь то покупка оборудования, расширение производства или увеличение запасов товаров. Также следует учесть сумму кредита, срок его погашения и процентную ставку.

Одним из ключевых факторов при выборе кредитного продукта является его доступность. Необходимо оценить свою кредитоспособность и узнать требования банков к заемщикам. Кроме того, стоит обратить внимание на условия предоставления кредита, такие как необходимость предоставления залога или поручительства.

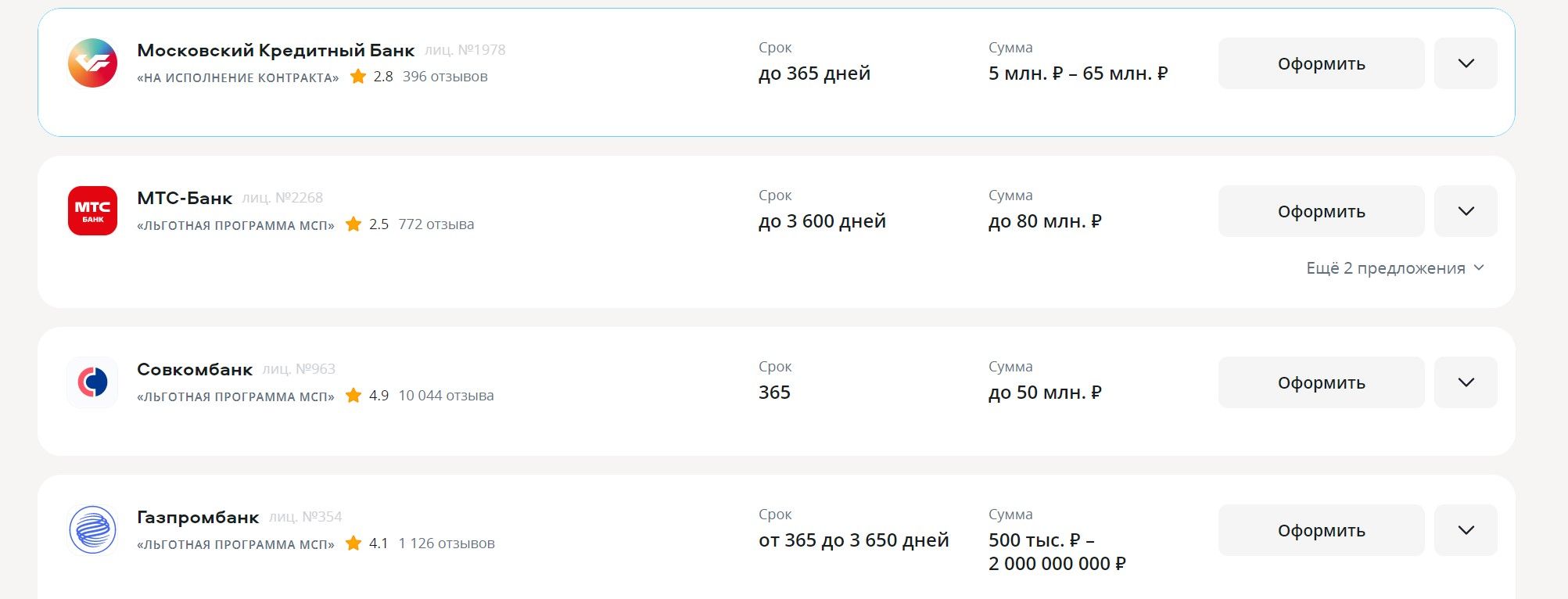

Важно также учитывать репутацию и надежность банка, предлагающего кредитный продукт. Исследуйте отзывы и рейтинги банков, чтобы выбрать надежного партнера для сотрудничества. Также стоит обратить внимание на дополнительные услуги, предлагаемые банком, такие как онлайн-банкинг или консультации по финансовому планированию.

В итоге, выбор подходящего кредитного продукта для ИП — это сложный и ответственный процесс, который требует тщательного анализа и сравнения различных вариантов. Необходимо учитывать потребности и цели бизнеса, доступность кредита, условия его предоставления, а также репутацию и надежность банка. Только таким образом можно сделать правильный выбор и обеспечить успешное развитие своего бизнеса.

Ипотечный кредит предоставляет возможность ИП приобрести жилье, используя заложенную недвижимость в качестве обеспечения. Это позволяет получить значительную сумму денег, которую можно использовать для развития бизнеса, расширения производства или улучшения условий работы.

Одним из преимуществ ипотечного кредита является возможность получения долгосрочного финансирования на выгодных условиях. Банки предлагают различные программы, позволяющие выбрать оптимальные сроки и процентные ставки, а также предоставляют возможность досрочного погашения кредита без штрафных санкций.

Ипотечный кредит также способствует укреплению финансовой устойчивости ИП, позволяя им иметь собственное жилье и снижать затраты на аренду. Это также может служить дополнительным стимулом для привлечения новых клиентов и партнеров, улучшая репутацию и доверие к бизнесу.

Однако, перед принятием решения о получении ипотечного кредита, необходимо тщательно изучить условия и требования банков, а также оценить свою финансовую способность к погашению кредита. Важно также учесть возможные риски и преимущества данного финансового инструмента для своего бизнеса.

Расчетный кредит — это финансовый инструмент, который предоставляется банками предпринимателям на основе анализа их бизнес-показателей. Он позволяет ИП получить доступ к дополнительным средствам, которые могут быть использованы для покрытия текущих расходов, закупки оборудования, расширения производства и других нужд бизнеса.

Особенностью расчетного кредита является то, что его сумма и условия погашения могут быть адаптированы под конкретные потребности предпринимателя. Банк проводит анализ финансовых показателей ИП, таких как обороты, прибыльность, платежеспособность, и на основе этой информации определяет возможную сумму кредита и его сроки.

Получение расчетного кредита требует от предпринимателя предоставления банку необходимых документов, таких как выписка из ЕГРИП, бухгалтерская отчетность, бизнес-план и другие. Банк также может потребовать залоговое обеспечение или поручительство.

Важно помнить, что расчетный кредит является финансовым инструментом, который требует ответственного подхода. Предпринимателю необходимо тщательно проанализировать свои финансовые возможности и потребности бизнеса, чтобы определить оптимальную сумму и сроки кредита. Также важно учитывать процентные ставки и комиссии, связанные с получением и обслуживанием кредита.

Расчетный кредит может стать мощным инструментом для развития ИП, однако его использование требует грамотного подхода и анализа. Предпринимателю необходимо тщательно изучить условия предоставления кредита, оценить свои финансовые возможности и потребности бизнеса, чтобы сделать правильный выбор и обеспечить устойчивое развитие своего предприятия.

В данном разделе мы рассмотрим важные аспекты эффективного использования кредитных средств для развития вашего предприятия. Оптимальное распределение полученных средств позволит вам достичь поставленных целей и укрепить финансовую устойчивость вашего бизнеса.

Перед тем, как приступить к использованию кредитных средств, необходимо провести тщательный анализ текущего состояния вашего предприятия и определить основные области, требующие финансирования. Учтите, что кредитные средства следует использовать исключительно для целей, связанных с развитием и улучшением вашего бизнеса.

Одним из ключевых аспектов правильного использования кредитных средств является их рациональное распределение. Разделите полученные средства на несколько направлений, учитывая при этом приоритеты и потребности вашего предприятия. Не забывайте о необходимости погашения кредита в установленные сроки, поэтому рекомендуется выделять определенную часть средств на регулярные платежи.

Также важно учитывать, что использование кредитных средств должно быть прозрачным и документально подтвержденным. Ведите строгую финансовую отчетность, чтобы иметь возможность контролировать расходы и оценивать эффективность использования кредитных средств. Это поможет вам принимать обоснованные решения и корректировать стратегию развития вашего бизнеса при необходимости.

Наконец, помните о важности планирования и прогнозирования. Создайте долгосрочный план использования кредитных средств, определите конкретные цели и сроки их достижения. Регулярно оценивайте прогресс и вносите необходимые корректировки в свою стратегию, чтобы максимально эффективно использовать кредитные средства и обеспечить стабильный рост вашего бизнеса.

Какие документы нужны для получения кредита для ИП?

Для получения кредита для ИП вам понадобятся следующие документы: паспорт, свидетельство о регистрации ИП, выписка из ЕГРИП, налоговая декларация, бухгалтерская отчетность за последний год, выписка из банка о движении средств и другие документы, которые могут потребоваться в зависимости от банка.

Каковы основные требования банков при выдаче кредита для ИП?

Основные требования банков при выдаче кредита для ИП включают наличие стабильного дохода, хорошую кредитную историю, наличие залога или поручителя, а также соответствие вашего бизнеса требованиям банка.

Как выбрать подходящий кредит для ИП?

При выборе кредита для ИП важно учитывать такие факторы, как процентная ставка, срок кредита, размер ежемесячного платежа, наличие скрытых комиссий и условия досрочного погашения. Также стоит обратить внимание на репутацию и надежность банка.

Как использовать кредит для ИП для увеличения бизнеса?

Кредит для ИП можно использовать для различных целей, таких как покупка оборудования, расширение производства, открытие новых филиалов, увеличение рекламного бюджета и другие инвестиции, которые помогут увеличить прибыль и развитие вашего бизнеса.

Каковы риски при взятии кредита для ИП?

При взятии кредита для ИП существуют риски, такие как невозможность своевременного погашения кредита, ухудшение финансового положения бизнеса, увеличение долговой нагрузки, штрафы и пени за просрочку платежей. Поэтому перед взятием кредита необходимо тщательно оценить свои возможности и риски.

Какие документы нужны для получения кредита для ИП?

Для получения кредита для ИП вам понадобятся следующие документы: паспорт, свидетельство о регистрации ИП, выписка из ЕГРИП, налоговая декларация, бухгалтерская отчетность, выписка из банковского счета и другие документы, которые могут потребоваться в зависимости от банка.

Каковы основные требования банков при выдаче кредита для ИП?

Основные требования банков при выдаче кредита для ИП включают наличие стабильного дохода, положительной кредитной истории, регистрации ИП не менее 6 месяцев, наличие документов подтверждающих финансовую устойчивость бизнеса, а также возможно предоставление залога или поручительства.

Как выбрать подходящий банк для получения кредита для ИП?

При выборе банка для получения кредита для ИП стоит обратить внимание на такие факторы, как процентная ставка, сроки рассмотрения заявки, требования к документам, наличие дополнительных услуг и возможность получения консультаций от банковских специалистов. Также полезно ознакомиться с отзывами других предпринимателей о работе банка.

Какие советы можно дать по увеличению бизнеса с помощью кредита для ИП?

Для увеличения бизнеса с помощью кредита для ИП рекомендуется определить конкретные цели и планы развития, провести анализ рынка и конкурентов, составить бизнес-план, который будет убедительным для банка, и использовать кредитные средства эффективно, например, для закупки оборудования, расширения ассортимента товаров или увеличения маркетинговых активностей.

Каковы возможные риски при взятии кредита для ИП?

При взятии кредита для ИП возможны такие риски, как невозможность своевременного погашения кредита из-за нестабильности доходов, увеличение финансовой нагрузки на бизнес, возможность потери залогового имущества в случае невыполнения обязательств, а также негативное влияние на кредитную историю в случае просрочки платежей.